×

×

×

×

03-3271-7222[受付時間] 9:30 - 20:00

※土日祝日・夜間面談も対応(要予約)

相続の基礎知識

- Home

- 相続の基礎知識

相続の基礎知識

人が亡くなると遺産相続が始まります。

人生の中で、稀な経験にはなりますが、実際に相続に関わることになり、

どうしたらよいかわからず困り果ててしまう方も多くいらっしゃいます。

ここでは、そんな相続の基本についてご紹介いたします。

相続とは

「相続」とは、ある人が死亡したときにその人が所有していた財産(すべての権利や義務)を、特定の人が受け継ぐことをいいます。わかりやすくいうと、人が亡くなった際にその人の財産を配偶者や子どもといった身内がもらい受ける制度です。

亡くなった人を「被相続人」、財産をもらう人を「相続人」といいます。

遺産とは

遺産とは、亡くなった人の財産のことをいいます。遺産のことを相続財産という場合もあります。亡くなった人のプラスの財産だけでなく、マイナスの財産(借金などの債務)も含まれます。

相続税の計算をするときに対象となる財産でも、遺産を分けるときには遺産分割の対象とならない財産などもあり複雑です。

たとえば、生命保険金などは、遺産分割の対象となる場合とならない場合があり、注意が必要です。

相続の対象となる財産

- 現金や預貯金

- 車、貴金属、絵画などの動産

- 株式、投資信託などの金融商品

- 土地・建物、マンションなどの不動産

- 事業用財産

- 賃借権、借地権、借家権などの権利

- 特許権、著作権などの知的財産権

- 借入金、住宅ローン、未払の税金などの債務

遺産の分け方

遺産の分け方には様々な方法があります。代表的な3つの方法を紹介します。

遺言による方法

遺言書によって全ての遺産の分け方などを定めることで、亡くなった人の意思通り、遺産を分けてもらうことができます。

しかし、遺言によってどのような分け方でも可能になるわけではありません。遺言で定めることができることは、法律によって決められています。

遺産分割協議による方法

遺言書がない場合、遺言書には一部の財産のことしか書いていない場合、遺言書が無効な場合などには、相続人全員で話し合い、遺産の分け方を決めることになります。

遺言書の内容によっては、遺言書に定められた方法とは異なる分け方をすることもできます。

裁判所の審判による方法

話し合いがまとまらず、分け方が決められない場合は、家庭裁判所に調停を申し立て、裁判所で話し合うという方法があります。

しかし、調停はあくまで話し合いの延長であり、相続人全員が合意しない限り、分け方を決めることはできません。

調停でも協議がまとまらない場合は、裁判所に審判を求め、裁判官に分け方を決めてもらうこともできます。

しかし、ここで注意しなければならないことは、審判の対象とならない財産もあるということです。

たとえば、被相続人の生前にその財産を勝手に使い込んでいた相続人がいても、その相続人が、使い込みを否定している場合には、その分の財産は遺産分割審判の対象となりません。

その他に、遺産分割の前提となる、相続人の範囲、遺言書の有効性などの問題も審判の対象とならず、これらの問題を別の調停や訴訟によって先に解決しないと審判が出されない場合もあります。

遺産を受け取れる人とは?

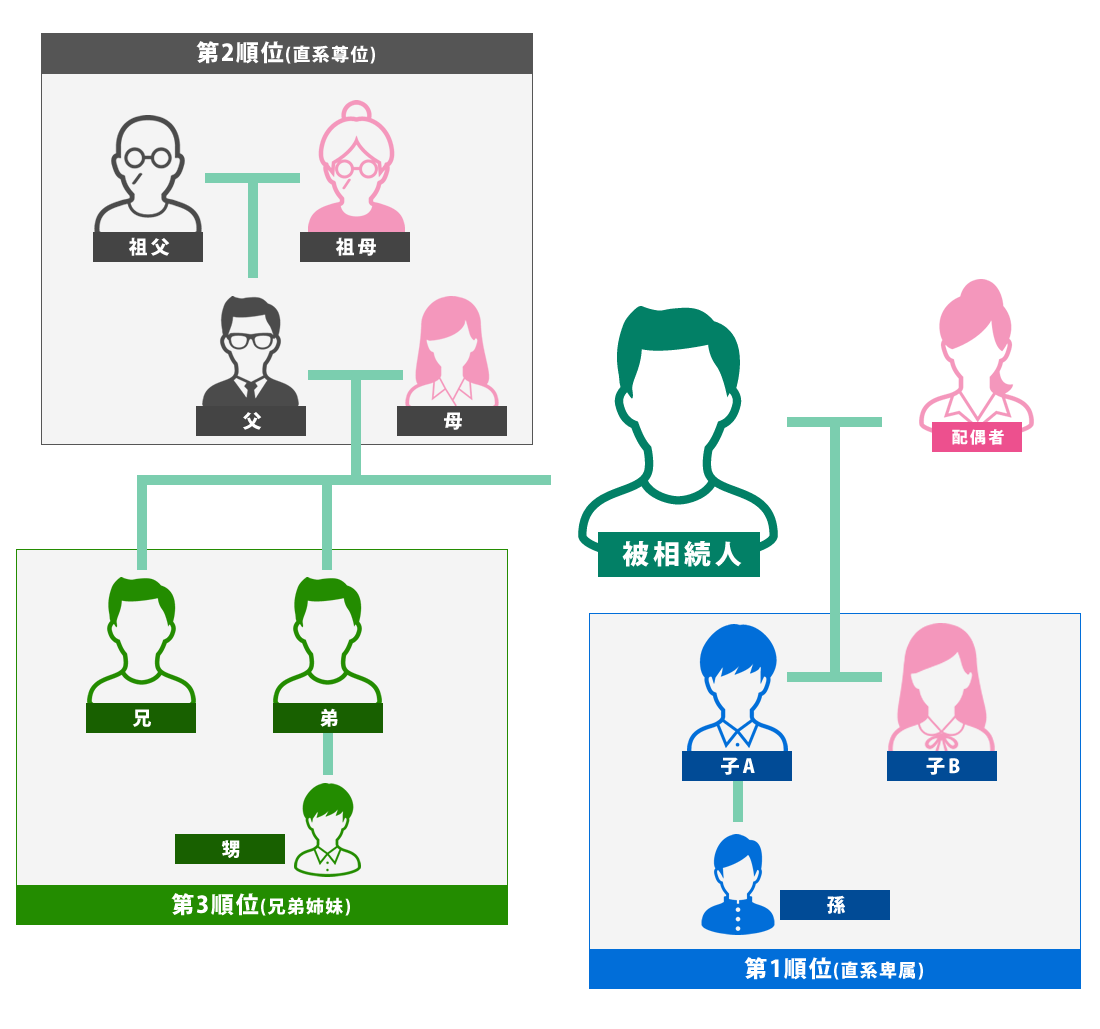

遺言書などで指定された人がいない場合、民法に定められた相続人が、遺産を受け取ることになります。相続人は、配偶者、子、直系尊属(父や母)、兄弟姉妹などです。

配偶者は常に相続人となりますが、その他の相続人には順位があり、上位の相続人がいる場合、下位の相続人は、遺産を受け取ることはできません。

-

【第1順位の相続人】

被相続人の子。その子が先に死亡している場合は、孫(代襲相続)。孫も先に死亡している場合はひ孫(再代襲相続。その下の世代がいる限り無限に続く)。養子は子として扱われる。

-

【第2順位の相続人】

(第1順位の子・孫等がいない場合) 被相続人に第1順位の相続人がいない場合はその直系尊属(被相続人の父母または祖父母)

-

【第3順位の相続人】

第1順位、第2順位の相続人がいない場合のみ

兄弟姉妹が先に死亡している場合は、その子(おい、めい)が代襲相続する。しかし、おい・めいも死亡しており、おい・めいの子がいても、再代襲相続はしない。

※兄弟姉妹には遺留分がないことに注意。

法定相続分の割合

(例)民法では、話し合いがまとまらなった時の法定相続人の取り分を「法定相続分」として定めています。

法定相続人全員の合意により法定相続分と異なる分割をすることも可能です。

| 相続人 | 順位 | 法定相続分 | ||

|---|---|---|---|---|

| <パターン1> 相続人が 配偶者と子の場合 |

<パターン2> 相続人が配偶者と 直系尊属の場合 (父母や祖父母) |

<パターン3> 相続人が 配偶者と 兄弟姉妹の場合 |

||

| 配偶者 | 常に相続人 | 2分の1 | 3分の2 | 4分の3 |

| 子 | 第一順位 | 2分の1 | - | - |

| 直系尊属 (父母や祖父母) |

第二順位 | - | 3分の1 | - |

| 兄弟姉妹 | 第三順位 | - | - | 4分の1 |

計算例:

※第1順位の子が4名の場合、各自の相続分は2分の1×4=8分の1

※第2順位の直系尊属が2名の場合、各自の相続分は3分の1×2=6分の1

※第3順位の兄弟姉妹が6名の場合、各自の相続分は4分の1×6=24分の1

遺留分の割合

被相続人は遺言によって自分の財産を自由に処分することができます。一方で、民法は兄弟姉妹以外の相続人に、一定の割合の取り分を要求する権利を定めています。この一定割合の取り分のことを遺留分といい、遺言によっても遺留分を減らしたりすることができません。

そのため、遺言書を作成する際は、遺留分を考慮しなければなりません。

たとえば、長男に会社の事業を承継させたいと考え、会社の株式を全て長男に相続させるという遺言書を作成しても、他の相続人が遺留分を主張した場合、長男は、遺留分を侵害している分だけ金銭を支払う必要があります。会社の株式が非上場株式の場合でも、その評価額が非常に高額になることがあり、その場合、遺留分の金額も高額になることがあります。

| 相続人 | 配偶者の遺留分 | 子の遺留分 | 親の遺留分 | 兄弟の遺留分 |

|---|---|---|---|---|

| 配偶者のみ | 1/2 | - | - | |

| 配偶者と子供1人 | 1/4 | 1/4 | - | |

| 配偶者と子供2人 | 1/4 | 各1/8 | - | |

| 配偶者と子供3人 | 1/4 | 各1/12 | - | |

| 配偶者と親1人 | 1/3 | - | 1/6 | |

| 配偶者と親2人 | 1/3 | - | 各1/12 | |

| 配偶者と兄弟1人 | 1/2 | - | - | |

| 配偶者と兄弟2人 | 1/2 | - | - | |

| 子供1人のみ | - | 1/2 | - | |

| 子供2人のみ | - | 各1/4 | - | |

| 子供3人のみ | - | 各1/6 | - | |

| 親1人のみ | - | - | 1/3 | |

| 親2人のみ | - | - | 各1/6 | |

| 兄弟姉妹のみ | なし | |||

たとえば、配偶者と子ども2人が相続人で、子どものうち1人だけが何の財産も相続できない場合、その子どもは、全体の財産額の8分の1を他の相続人に請求することができます。

もっとも、遺留分の問題は、どのような財産をどのような評価方法で評価するのか、債務や特別受益、寄与分などがある場合に、遺留分の計算をどのようにするかなど非常に複雑です。

その上、遺留分を請求できる期間が非常に短く、遺言書の内容を知ってから1年が経過すると請求ができなくなる場合もあります。

不利な内容の遺言書がある場合など、出来るだけ早めに弁護士に相談をすることをお勧めいたします。

相続税の基礎控除

相続税の基礎控除額を超える場合、税務申告が必要となります。

遺産の分け方が決まらない場合でも、原則、相続発生から10か月以内に申告をする必要があります。

相続税の計算には、多くの特例があり、特定の適用を受けることで納税額を減らすことができる場合もあります。

また、遺言書を作成する際に、相続税を節税する方法についてもアドバイスを受けることで、残される相続人の税負担を大きく減らすことができる場合もあります。